先日、とある保険会社の方から積立型の生命保険の勧誘を受けました。

商品内容は下記の通り。

- 保険料は1口5000円で一月最大4口まで

- 保険料の払込期間は5年(保険期間は10年)

- いつ解約しても返戻金100%以上(10年満期で103.0%)

- 保険機能は災害死亡給付金のみ

- 病歴があっても加入可

正直保証内容は薄く、将来への貯蓄を考えている方向けの商品ですね。

私の姉も加入していると言っていました。

今回はこの貯蓄型の生命保険のメリットとデメリットを見ていきながら、加入するか検討してみました。

検討の結果、私は加入しません。

積立型の生命保険の最大のメリットは生命保険料控除による節税

最大のメリットは生命保険料控除です

正直、10年間のリターンが0.3%というのは株式投資のリターンと比べると低いように思います。

ただこの商品の最大のメリットは、生命保険料控除による節税効果です。

例えば、以下のような条件でその節税効果を見ていきます。

- 月々1口(5000円)を積み立てる

- 年収400万円と仮定(つまり所得税率20%、住民税率10%)

- 積立期間5年間で、満期の10年で解約(解約時の返戻率103%)

月々5000円の保険料なので1年で60,000円です。

つまり5年間の払い込み期間で積立額は30万円となります。

なので10年後の解約時に帰ってくるお金は30万円×1.03=309,000円です。

それでは、メイントピックの生命保険料控除による節税効果について見ていきます。

以下は、1年間の保険料6万円の場合です。もし、2口(10,000円)払い込む場合は、控除額が若干高くなります。詳細は調べてみてください。(また、3口以上だと2口の場合と控除額が変わらないので、節税メリットは2口で頭打ちであることも申し添えておきます。)

- 所得税の控除額は、払い込み保険料×1/4+20,000円=35,000円

- 住民税の控除額は、一律28,000円

- 節税額は35,000円×20%+28,000円×10%=9,800円

ちなみに2口の払い込みであれば、節税額は10,800円となります。

5年間の累計節税効果は9,800円×5年=49,000円です。

したがって、10年間の累計受取額は、309,000円(返戻金)+49,000円(節税額)=358,000円となります。

積立型の生命保険のデメリット

生命保険に一つも加入していない方が、生命保険料控除狙いでこのような貯蓄型の生命保険に加入するのはメリットがないわけではありません。

保険料控除を使用していない方が、加入してみるというのも一案だと思います。

デメリットは、ドアノック商品であることです。

この保険の加入を契機に、保険会社の営業の方から他の保険商品も勧められるでしょう。

結論、貯蓄型の生命保険に加入するか

以上を見てきて、貯蓄型の生命保険に加入するか考えてみました。

比較例として、以下を考えます。

- 月々5000円をインデックスファンドで積立(利回り3%or5%と仮定)

- 運用期間は10年間

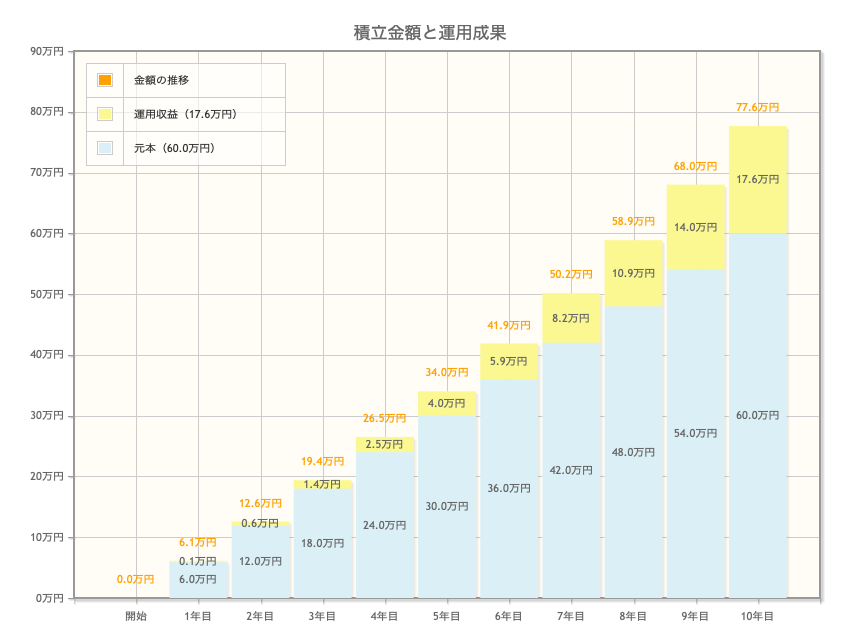

利回り3%の場合の運用成果は以下のようになります。

利回り3%であれば、5年目の運用成果は32.3万円。10年目で69.9万円です。

利回り5%の場合は以下の通り。

運用利回り5%であれば、5年目で34万円。10年目で77.6万円となります。

貯蓄型保険の10年間リターン35.8万円と比較すると、いずれの利回りでも高い運用成果になります。

もし、5年時解約であれば返戻率100%→103%なので貯蓄型保険のリターンは34.9万円です。5年で保険を解約した場合は、若干貯蓄型保険のリターンが大きいことになります。

以上を総合的に踏まえて、私は貯蓄型保険には加入しないことに決めました。理由は以下の2点。

- 加入と解約には手続きの手間がかかる

- 別の保険商品の勧誘が煩わしい

手間に対するリターンがそれほど大きくないというのが、一番の要因ですね。自分で運用することを選択します。

もちろん、インデックス投資による運用が、上記のシミュレーション通りに行くとは限りません。

一方、貯蓄型保険の場合、元本保証であり、ほぼノーリスクです。ですので、保険料控除を狙って、加入するというのも選択肢の一つと思います。

それでは!