大掃除終了しました。

だいぶ片付きました。やはり部屋が(ある程度)整頓されている状況というのは、気分がいいですね。

なんだかスッキリ。

NISA拡充の話

2024年からNISAが新しく生まれ変わるそうで。

大きな話題になっていましたね。

詳しい制度内容は他サイトを参照いただくとして、ざっくり言うと

- 生涯投資枠:1800万円に増枠

- 年間投資枠:120万円(積立枠)、240万円(個別、成長投資枠というらしい)

- 非課税期間:無期限

めちゃくちゃ大盤振る舞いだと思います。

ほとんどの人は年間の枠を全部使い切るのも難しいのではないでしょうか。悲しいかな、私を含めて。

私はこれまで積立NISAでS&P500連動の投資信託を購入していました。

で、2024年からの新NISAをどう使っていくかという話。(現時点)

枠の大部分を高配当株に充てる予定

新NISAでは年間360万円の非課税枠が使えます。

でも満額の360万円使い切るのは無理です。そんな金ない!(悲)

そこで、私は成長投資枠使って、高配当株の買付をメインに使用予定。

王道の使い方は、全額インデックス投資(多分金融庁が勧めたいのはコレ)だと思います。

玄人の使い方は、成長投資枠で個別株買って、数年で株価数倍のキャピタルゲインとっていく使い方なのかな。これで成功できる人は羨ましいけれども、私は無理なのでこれは選択肢として無し。精神的疲労必至。

じゃあ、王道のインデックスではなく、なぜ高配当株を選ぶのか。せっかくの非課税枠を成長乏しい株に注ぎ込むのはなぜか。

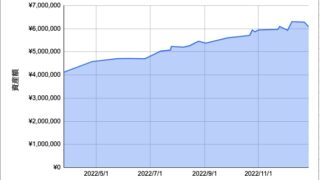

インデックスと高配当、これまでのリターン比較

上のグラフは、SPY(S&P500がベンチマークのETF)とVYM(高配当株ETF)のチャート比較。

こう見ると2014年〜2021年でSPYがVYMを上回ってます。かなり差が開いてますね。チャートだけの比較だとSPYの圧勝。

一方、2022年〜(今年)は、SPYが年初来-20%に対しVYMが-3.58%と底堅い。

今年はS&P500を押し上げてきたハイテク株が軒並み大幅下落する中、エネルギー関連株が強かったのが一つの要因でしょうか。

ちなみに設定来トータルリターンは、SPYが9.8%に対し、VYMが8.5%とのこと。

過去の比較だけを参考にすると、インデックス投資が勝るという感じ、設定来9.8%は十分すぎ。

しかし、直近の値動きはS&P500に軍配が上がるものの、時期によっては高配当株のリターンが勝ることも。年初来のチャートを比較するとわかるように。

今後がどうなるか読めない以上、こちらに投資した方が良いと断言するのは不可能ですね。

高配当株のリターンで十分と思う

S&P500だとかの投資信託を買っていくのが楽だし、配当にかかる税金も先送りできるし、過去の傾向を見ても最善の選択肢と思います。

でも、私は資産額が拡大していっても、やっぱり売却するときのことを考えると、投資信託ってなんだか気が乗らないんです。

いざお金が必要となれば、売却せざるを得ないんでしょうが、長い間積み上げてきたものを取り崩すとなると精神的に抵抗を感じるのが容易に想像できる。

しかも、売却が必要になったときに、たまたま暴落が来たら。。。

上のチャート見ても、理論的には2022年の年初で売却するのが最良の選択。でも、そこが天井ってなかなか見抜けないもの。

そうなるとやっぱり高配当株は、売却せずとも比較的大きな額が定期的に払われる点で優れていると思う。(といっても年利3〜4%くらいだけど)

成熟企業が多いから伸びは小さいかもしれないけれど、米国の高配当株ETFは基準価額もそこそこ伸びていってるし。

設定来のリターン8.5%でも十分。十分。

高配当株投資は、NISA非課税枠を最大限活かす最良の選択と言い難いものの、NISAを活かすことが1番の目的となってはなりません。

そもそもNISAが制度変更されたから、投資手法を変えるというのは違うと思うし。

趨勢が変化しないとも限らないわけで、「こちらの方が設定来リターンが数%高いとか」、「配当にかかる税金を先送りできる」とか細かいこと考えず、80点でも気持ちよく投資を継続できる手法でやっていきたいなと。

実際、日経新聞の記事によると、1980年代の10%程度から2021年の0.2%まで右肩下がりだった世界の平均国債利回りが、今年に入って急反転しています。

「2021年までのハイテク株の好調ぶりと今年の株安」の源流は、こういう部分からも見てとれるのではないでしょうか。

と、これまで「S&P500への積立投資」、「高配当株投資」、「短期売買」やってみて、抱いた個人的感想です。

ある程度評価額も増加しつつの高配当株投資は、精神的に続けやすい投資手法だと思う。

長期的に横横だったり、下げが続くと、無配の投資信託は継続がしんどくなる気がする。

長期的には右肩上がりの米国株も、過去に20年前後株価が低迷した時期があるようで。

長い目で見ると預貯金のリターンを超えてきたとはいえ、20年も価値が上がらないものを信じて入金し続けるってかなりしんどいと思う。

マイナスになることだってもちろんあるし。

こういった点で高配当株は、無配の投資信託より続けやすいと思う。

ちなみにNISA枠所有の米国株の配当金には現地課税10%がかかるので、完全に非課税ではありません。。残念ながら。

にほんブログ村ランキング参加中!いつも応援のクリックありがとうございます。